Nel nostri ultimi commenti avevamo effettuato alcune conclusioni legate ai fenomeni visti nelle ultime settimane che torna ora utile riprendere:

1)Il nostro indicatore keplero mostra una stabilità che però si colloca su un livello più basso di quello visto nell’ultima parte del 2017, segno che l’intera struttura del mercato si sta indebolendo in queste estenuanti fasi di consolidamento.

2)Avevamo evidenziato il 2018 come un anno dove le strategie corte di volatilità avrebbero potuto avere dei problemi e l’andamento dei mercati delle ultime settimane conferma queste difficoltà aldila dei singoli mercati.

3)Avevamo indicato il mercato obbligazionario come quello da osservare in quanto è da anni lo specchio fedele dell’andamento del mercato azionario ed ancora una volta il mercato obbligazionario non sta deludendo.

Se i tassi hanno cominciato a scendere anche se timidamente per normalizzare la situazione gli spread dei tassi a breve hanno mostrato un deterioramento delle condizioni di liquidità in particolare del mercato statunitense.

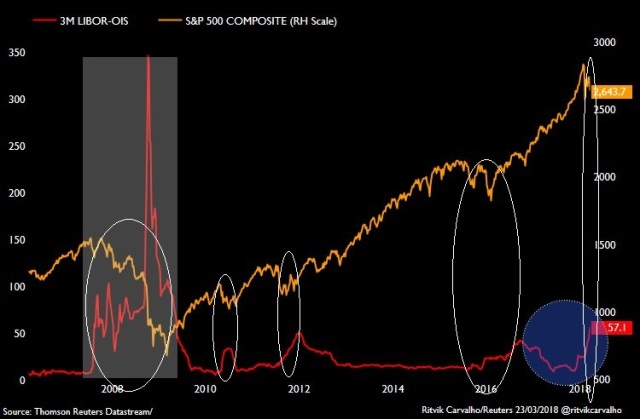

Ad esempio il Libor-Ois spread a tre mesi cioè il differenziale di tasso tra il libor USA cioè il tasso a cui vengono offerti i mutui ed i prestiti a tasso variabile e l’overnight index swap cioè un tasso fisso di prestito tra banche ad un determinata scadenza misura il rischio del sistema bancario e la sua propensione a prestare denaro.

Un aumento dello spread indica restrizione del credito bancario ed è proprio quello che sta accadendo ora e che nel passato ha indicato spesso fasi correttive per i mercati azionari.

Il contemporaneo aumento del tasso FED e del LIBOR è praticamente una duplice stretta creditizia che può rallentare la lunga fase espansiva USA.

Questa nuove tensioni del mercato del credito oltre ad aver indebolito il settore finanziario hanno comportato una debolezza più ampia dei mercati perché si è sposato con le possibile tensioni derivante da una guerra dei dazi che a nostro avviso è però un problema attualmente sovrastimato rispetto al suo potenziale sviluppo.

Resta la sovraperformance del Russell2000 rispetto allo S&P100 cioè la forza dei titoli a piccola capitalizzazione rispetto a quelli a grande capitalizzazione più esposti ai rischi di una guerra commerciale.

Cosa succederà ora?

Diciamo che la partita delle prossime settimane si giocherà molto probabilmente tutta nella prossima.

Sia lo S&P500 sia l’MSCI World sono a contatto con la media mobile a 200 giorni, feticcio importante per molti trading system trend follower ed i due indici sono in una formazione dell’RSI che presuppone la necessità di un rimbalzo per non negarne la conformazione positiva.

A sostegno di questa possibilità c’è il fatto che in questa fase il mercato obbligazionario ha comunque recuperato forza, segno che le strategie risk parity almeno in questa fase non sono un fattore che potrebbero accentuare la debolezza dei mercati.

I primi giorni della prossima settimana ci diranno dove i mercati vogliono andare nelle prossime ma l’andamento di quest’ultima settimana conferma che il processo di normalizzazione dei tassi sarà una strada lunga e tortuosa con molti rischi al suo interno in quanto la fine o comunque la debolezza dei paradigmi che hanno guidato i mercati negli ultimi 20 anni portano un aumento delle incertezze e delle incognite non ancora svelate e non ancora prezzate dai mercati.