Dopo numerose sedute in cui il mercato parlava di rischio idiosincratico per evidenziare la crisi dei paesi emergenti più in difficoltà, oggi, si è avuto una seduta USA che ha manifestato una certa debolezza non usuale negli ultimi mesi.

Nell’ultimo articolo avevamo mostrato la forte sovraperformance degli asset USA rispetto al resto del globo a segnalare l’enorme influenza geopolitica nella performance degli asset aldilà della valutazione degli stessi.

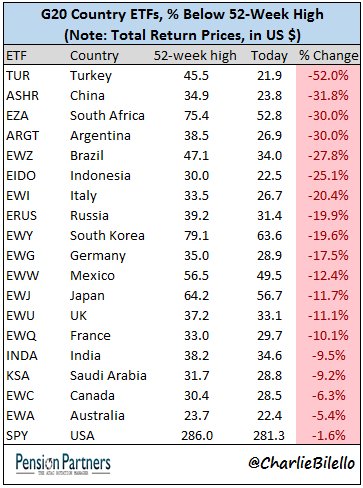

Ben pochi mercati hanno una performance positiva da inizio mese e da inizio anno e se si escludono un pugno di titoli USA oltre che le mid e small cap di quel paese, c’è stata da parte delle gestioni attive una forte difficoltà a costruire rendimento.

Oggi invece la seduta USA ha mostrato una certa debolezza che potrebbe far pensare ad un cambiamento di prospettiva che riteniamo prematuro.

Certamente l’eccesso ribassista di alcuni mercati ha comunque necessità di vivere dei momenti di respiro e questo potrebbe spostare un po’ di liquidità sui mercati più penalizzati con gli operatori alla caccia di un potenziale bottom ma certo non possiamo dimenticare che i capitali USA hanno un peso specifico ancora molto elevato ed alcuni paesi hanno marcati problemi strutturali da non sottovalutare.

Il ribasso USA ha nostro avviso ha due nature molto diverse e occorrerà capire quale delle due prenderà il sopravvento per capiqre davvero dove potrà andare l’economia americana e forse anche i mercati azionari.

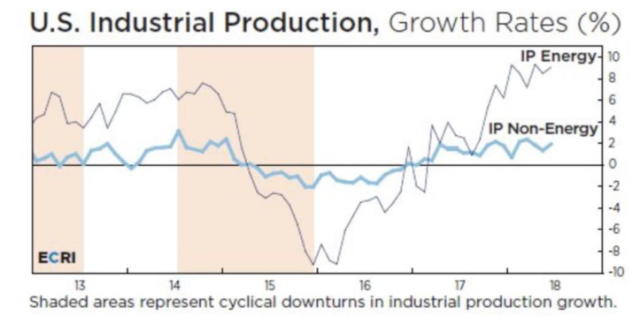

Il primo effetto scatenante è dato sicuramente dalla debolezza del petrolio.

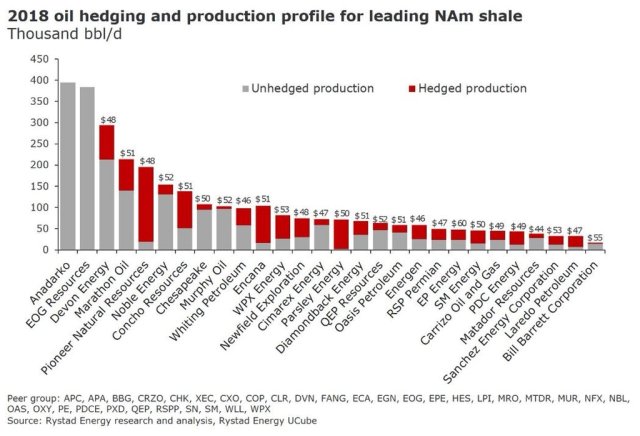

Non parliamo tanto del prezzo del future maggiormente scambiato che sta correggendo ma è attualmente su un buon supporto statico che deve essere difeso ma piuttosto il prezzo a cui viene scambiato la cosi detta produzione shale che tanta fortuna fa dell’economia USA aldilà della retorica trumpiana e grazie anche alla nuova tornata di sanzioni lanciate a diversi importanti produttori.

Il prezzo del West Texas terrestre ha cominciato a calare da qualche mese e oggi quota intorno ai 50, prezzo importante per definire profittevole diversi pozzi e zone geografiche di estrazione. E questo in una fase in cui i produttori sono poco hedgiati.

Ricordiamo che la produzione industriale petrolifera è di nuovo una delle cause della buona performance dell’economia USA e che quindi una nuovo calo della domanda dipendente da un rallentamento globale potrebbe far scendere i prezzi e quindi rendere poco profittevole la produzione USA e quindi andare a colpire sia il PIL USA sia il recupero della bilancia commerciale.

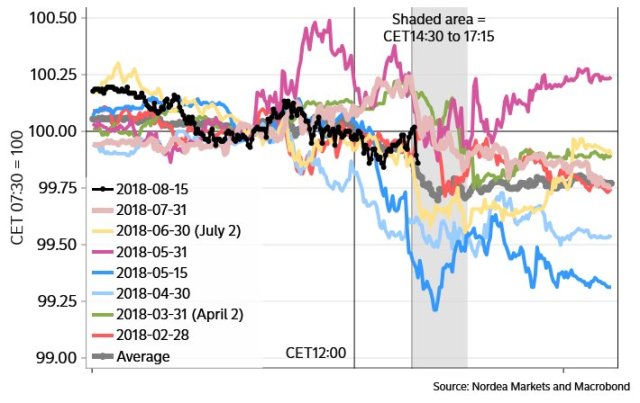

La seconda regione è maggiormente tecnica e riguarda la liquidazione del portafoglio SOMA detenuto dalla FED e che vede la graduale riduzione degli asset detenuti dalla Banca Centrale USA. Da quando è cominciato questo evento il giorno in cui avviene tecnicamente la liquidazione del portafoglio interessato i mercati azionari mostrano un comportamento sostanzialmente debole mentre il dollaro tende a rafforzarsi. Naturalmente la valenza statistica di questo fenomeno è molto bassa ma non essendoci casistiche precedenti a quelle già avvenute ci dobbiamo attenere.

Il dollaro ha mostrato debolezza fino al momento delle operazioni e poi è risalito mentre il mercato azionario nonostante abbia recuperato dai minimi è rimasto comunque debole.

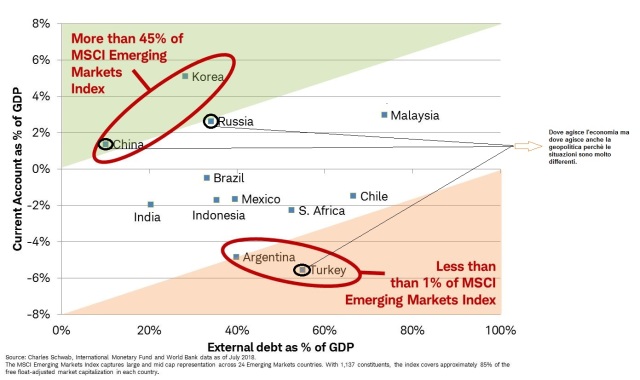

E’ evidente che la riduzione della liquidità in dollari ha effetti negativi sulla liquidità internazionale piuttosto che su quella domestica USA almeno fino a questo momento e questo sta causando i problemi dei paesi emergenti e dei paesi con le posizioni debitorie più problematiche mentre fa convergere la liquidità USA sui propri mercati domestici.

Se questo fenomeno dovesse continuare è evidente che un shock maggiore si potrebbe manifestare sui mercati e causare una correzione globale più robusta.

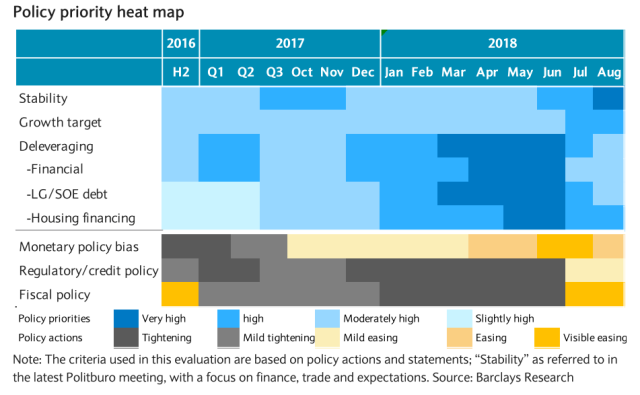

Diverso sarà se le politiche cinesi, focalizzate negli ultimi due anni sul deleveraging del debito, dovessero riuscire a coniugare la necessità di controllare il debito a politiche reflazionistiche di stimolo all’economia reale creando quindi un evento di reflazione positiva che potrebbe per la prima volta portare ad un salvataggio dell’economia globale senza l’espansione di dollari e quindi mettendo un moto un meccanismo di cambiamento monetario simile a quello del post seconda guerra mondiale o a quello degli anni 70.

Chi ci potrebbe dire se queste politiche avranno successo? A nostro avviso un buon indicatore potrebbe essere Mr. Rame ma in questo caso liberato dalla forza del dollaro e quindi una valutaizone del prezzo del rame in euro.

Al momento le differenze non sono eccessive tra i due valori ma pensiamo che sia più giusto spurgare l’attuale forza politica ma anche stimolata dalle decisioni della FED del dollaro per capire meglio la situazione economica attuale che, ci dice il Rame, è su una giuntura molto importante.